日本狂妄挑衅,如今“求锤得锤”。

1月6日中国商务部发布公告,决定加强两用物项对日本出口管制,禁止所有两用物项向日本军事用户、军事用途以及一切有助于提升日本军事实力的其他最终用户用途出口。

两用物项管制涵盖范围广泛,管制清单多达上千项,涵盖稀土、镓、锗、锑、铟等相关战略矿产物项。

日媒称,若稀土成为管制对象,或对日本企业造成很大影响,日本经济在三个月内的损失额可能达到约6600亿日元(约合300亿元人民币)。

去年年底,美媒报道称,美国总统特朗普忧心忡忡地攒了个局,要组个稀土联盟,联合日本、新加坡、澳大利亚、韩国和以色列等国,对抗中国在关键矿产领域的主导控制权。

这其中,日本被认为是个可以“摸着稀土过河”的典范。自从2010年钓鱼岛事件后,中国政府收紧了对日稀土出口,引发业界震荡,日本就开始尝试构建一条“去中国化”的稀土供应链。

然而,15年过去,日本的艰难尝试,并未取得成功。雪上加霜的是,如今,日本再次面临稀土及相关物项的管制。

特朗普想“摸着日本过河”,政治意义大于实际作用,某种意义上属于“望梅止渴”。新的管制及日本业界的恐慌,也证明了日本稀土自主之路的脆弱性。

有一点是肯定的,日本现在自身难保,当不了西方的稀土救世主。

日本“经验”

日本自以为建立过一条“不依赖中国”的稀土供应链,并对此颇为自豪。

“欧美国家现在才逐渐意识到稀土问题的紧迫性,”日本经济产业省矿物部门官员小林直贵表示,“而对日本来说,早在15年前就有了这个惨痛的教训。”

2010年9月,日本海上保安厅巡逻船在钓鱼岛附近海域与一艘中国拖网渔船发生碰撞,并非法扣押中国渔船和渔民,随后,中国对日本实施了为期两个月的稀土出口禁令。

2010年担任日本经济产业省经济政策负责人的寺泽达也回忆,产业省负责汽车行业的主管慌忙跑到他的办公桌前,称稀土突然断供可能导致整个汽车供应链停摆。

汽车制造尤其需要稀土磁体。汽油发动机和电动机会产生很大的热量,磁体一旦暴露在高温或强电场中,会失去大部分磁性,因此必须使用耐高温的稀土磁体。而且,一辆汽车至少有数十个小型电动机,剎车、转向、扬声器甚至雨刮器、前灯等部件也都依赖稀土磁体。如果是一辆豪华汽车,一个座椅就可能包含12个稀土磁体。

一家新能源汽车企业,工人在新能源轻卡车生产线上/新华社发(李恒摄)

日本当时与大多数国家一样,稀土磁体几乎完全从中国进口。

日本想了两个办法。一是寻找“稀土同盟”,和印度签署“稀土备忘录”——前提是日本必须向印度提供核能技术。日本的找矿目标一度扩大到中国周边的蒙古、哈萨克斯坦、越南。

一是本土企业“自求多福”,日立、丰田相继开发出降低稀土使用量、或可以进行稀土回收利用的新型发动机和动力电池。

不过,这两个办法短期内都没什么效果,新增的供应量和节约量远不能满足日本企业的需求。

负责制定经济政策的寺泽达也,拟定了一套当时价值超过10亿美元的扶持计划,这一计划最终似乎“奏效”了。

当时,澳大利亚矿业公司莱纳斯(Lynas)正面临财务困境,正满地球找稀土矿的日本综合商社“双日株式会社”与负责矿产资源安全的政府机构“金属和能源安全组织”,火速冲上来“接盘”。2011年,日本两家公司向莱纳斯提供了2.5亿美元贷款和股权融资,以确保“非中国来源的稀土供应”。

稀土矿产/图源:视觉中国

“莱纳斯模式”绕开了中国。

在澳大利亚西部,工人从珀斯乘机前往大维多利亚沙漠附近的韦尔德火山岩丘,在露天矿开采矿石。经过部分提纯的稀土精矿,随后被运往8000公里外的马来西亚关丹的莱纳斯分离工厂,精矿与硫酸混合,在高温下裂解,分离出钕和镨的化合物。

直至今日,马来西亚关丹的工厂依然是唯一在中国境外运营的大型稀土分离工厂。不过,由于裂解过程会产生放射性废水,马来西亚领导层几次表示“不想仅仅成为产业链低端角色”,“抗议者”也包括富含镍的印尼、和富含钴的刚果(金)。

从关丹分离工厂得到的钕和镨的化合物,来到越南海防港附近的磁体工厂,被做成适用于电动汽车和混合动力汽车的钕磁体。

这些磁体运往4000公里外的日本,由双日株式会社负责分销给日本国内的磁体制造商。最终,稀土磁体装在丰田、本田汽车制造商生产的汽车中,销往全球。

2010年争端期间,日本90%以上的稀土金属来自中国。2025年,这一比例降至58%左右。

依然“严重依赖”

从全球稀土产业链的规模来看,日本的“替代计划”,只能算局部替代。

稀土金属共有17种,通常分为两类:轻稀土元素(LREEs)和重稀土元素(HREEs)。轻元素如镧、铈、钕较为常见,而重元素如镝、铽、镱则较为稀有,且提取更为复杂。

稀土磁体只有一片口香糖大小,但功能强大,磁力是传统铁磁铁的15倍。作为一种廉价的、耐高温的电动机部件,其多用于电动汽车、燃油车以及机器人、无人机、海上风力涡轮机、导弹、战斗机等产品。

中国在稀土开采和提炼方面具有全球主导地位:既有原材料储备,又有加工能力。

据国际能源署数据,2024年中国占全球稀土矿产量的69.2%,对加工阶段的控制占全球产量的92%,在全球稀土加工领域几乎拥有垄断性的控制权。美国地质调查局数据显示,2020年至2023年,美国70%的稀土化合物和稀土金属来自中国。

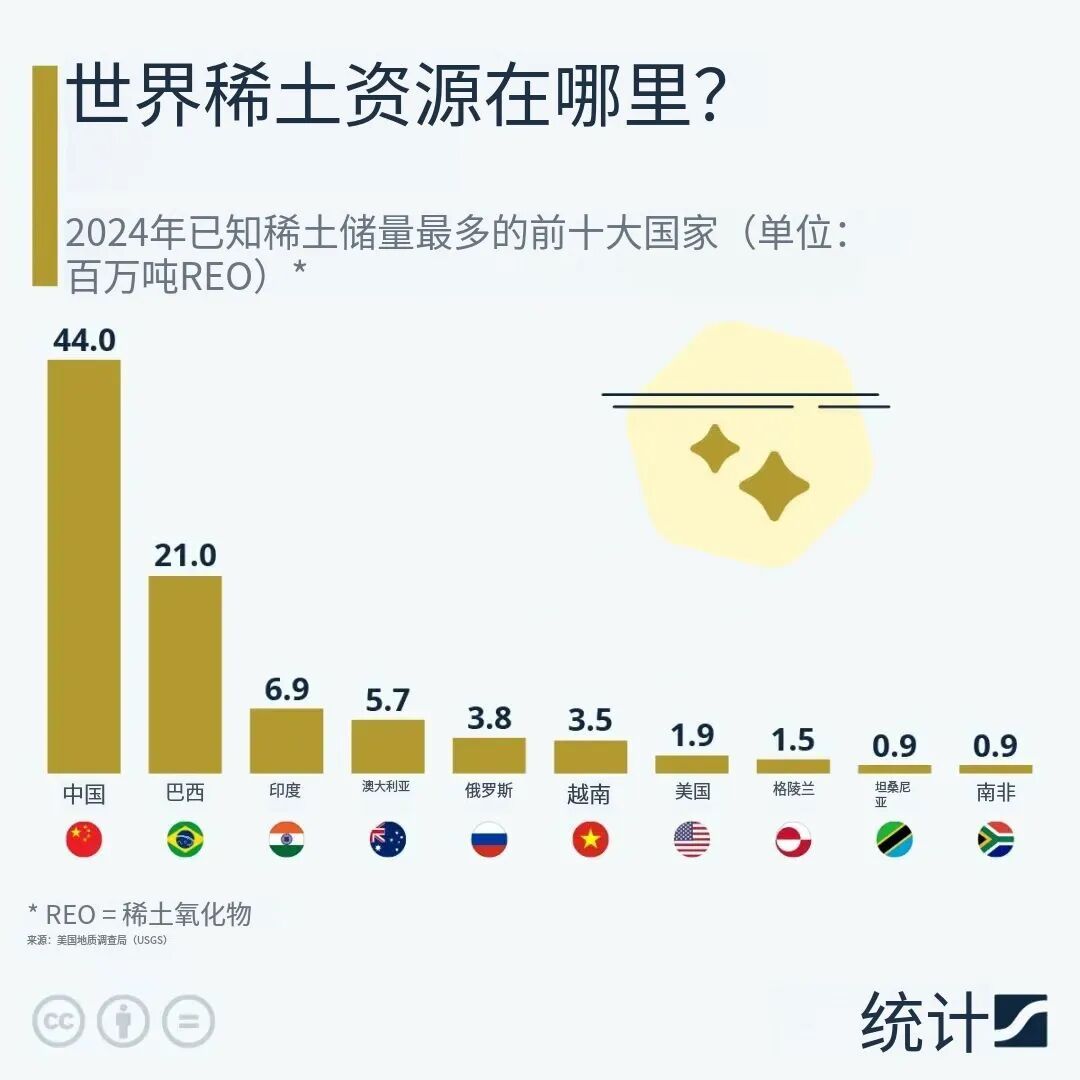

美国地质调查局(USGS)的数据显示,中国是世界上稀土储量最多的国家

中国尤其控制着稀土加工环节——供应全球90%以上的精炼稀土。欧美对中国稀土精炼能力依赖严重:美国唯一的稀土矿加州芒廷帕斯矿开采轻稀土,但80%的产量出售给中国加工;日本的磁稀土行业从非中国供应商进口大量稀土氧化物,再将材料和组件送往中国进行最终加工。

其实,与名称所暗示的相反,稀土元素的稀有性并不是中国主导该产业的主要原因。稀土元素在地球上相当丰富,但是采炼有难度——由于这些元素浓度低,经济、绿色且可持续地提取的难度很大,中国在上世纪70年代开始技术攻关,因此先发优势非常明显。据一份学术论文数据指出,1950年至2018年,中国申请了超过25000项稀土专利,远远超过拥有10000项专利的美国。

中国稀土具有主导地位的主要原因,除了先发优势,还有巨大的“市场空间”。稀土的开采附带着伴生矿产的开采,分离加工稀土的同时,还要消化伴生矿产,这就要求生产国必须有完备的上下游产业链,以及匹配的市场空间来分摊稀土生产成本。在这方面,没有哪个工业国家的体量和规模能与中国相比。

山东日照港稀土航运装载/图源:图虫·创意

15年来,日本政府出台的相关政策和措施,如发展技术减少稀土使用;发展替代材料;支持回收技术;开发他国矿山等,实际上只有最后一条——收购澳大利亚莱纳斯公司起了点作用。

因此,日本稀土战略的“成功”,毋宁说是澳大利亚稀土产业的成功。

澳大利亚是全球少数既有稀土原材料,也有一定加工能力的国家,只是加工能力、工业规模尚不能与中国竞争。

根据美国地质调查局2025年1月公布数据,澳大利亚的稀土储量估计约为570万吨,位列中国(4400万吨)、巴西(2100万吨)、印度(690万吨)之后,排在俄罗斯(380万吨)、越南(350万吨)、美国(190万吨)之前。

澳大利亚有几家全球运营的公司。一个是莱纳斯稀土有限公司,是中国以外最大的稀土元素生产商,运营韦尔德矿,2023年提取了1.9万吨稀土氧化物,并在海外拥有矿山和加工设施。一个是澳禄卡资源(Iluka Resources)有限公司,曾是全球最大的锆石生产商,2027年起将生产稀土金属。

莱纳斯公司韦尔德山矿

2023年,澳大利亚更新了《关键最小资产战略2023—2030》政策。该战略既想提高矿产开采和加工效率,也想减少环境限制,并鼓励公私合营。澳大利亚政府为该战略额外拨款20亿澳元,总资助额达到60亿澳元。

目前,澳大利亚唯一有产出能力的莱纳斯稀土有限公司,2023年产量不到2万吨,同期中国稀土产量为24万吨,是前者的12倍。这一数字真实地反映了澳大利亚稀土产业规模与中国的差距。

回到日本,其每年的稀土需求量约为2万吨,除了莱纳斯和非洲布隆迪的原料供给,按从中国进口份额为58%计算,意味着至少要从中国进口1.16万吨。

客观地说,即使比例降低到58%,日本依然“严重依赖”中国稀土。也难怪,此次中国宣布对日出口管制后,日经指数收跌1.06%,汽车股和电机股下挫是造成这一局面的重要因素。

“望梅止渴”

日本稀土资源号称排名“世界前三”,属于舆论造势。宣传了十几年的“太平洋近海高浓度稀土泥”“东京2000公里外的南鸟岛海底富含钇、铕、铽和镝的化石够日本用一千年”等说法,也完全是纸上谈兵。直至今日,以人类现有的技术水平,深海海底稀土的工业化开采只能称之为“理论工作”。

作为科技和制造业强国,日本本身对稀土的需求量不小。而且本国没有原材料,没有加工厂,靠的是一条长长的海外供应链来满足自身需求,还仅能满足40%左右,如何满足美国的需求?

美国作为全球稀土消费大国,每年稀土需求量约2万吨、稀土磁体需求量超过1万吨,再怎么算——美国都补不了这个巨大缺口。

美国政府清楚这一点。

2025年初,特朗普强势回归白宫不久后,便毫不掩饰地声称拿下“格陵兰”(稀土储量150万吨),以及施压乌克兰签注矿产协议,表达了争夺稀土资源的野心。

10月20日,特朗普与澳大利亚总理安东尼·阿尔巴尼斯在白宫签署关键矿物框架协议,双方各投资10亿美元,用于扩大稀土开采与加工。

当地时间2025年10月20日,美国华盛顿,白宫内阁会议室,美国总统特朗普(右)与澳大利亚总理安东尼·阿尔巴尼斯手持签署的关键矿产和稀土协议/图源:视觉中国

10月28日,特朗普与日本新任首相高市早苗签订稀土协议。这一协议不仅“确保资源进口”,更主要是肯定日本的探索,且“确保盟友彼此之间的优势互补”,以共同的利益互相绑定,摆脱依赖中国的全球稀土体系。

欧盟也在2025年夏天与日本在稀土领域达成深度合作意向,双方宣布建立“竞争力联盟”,围绕稀土开采、回收及供应链韧性展开联合行动。欧盟委员会主席冯德莱恩公开表示,合作将覆盖格陵兰岛、非洲及欧洲本土的稀土矿开发项目。

同时,欧盟将透过“关键原材料法案”(Critical Raw Materials Act)与美国合作,建立联合开采基金,目标在2030年前将中国稀土依赖度从80%降至50%。

总之,为了避开中国,美国、欧盟、日本、澳大利亚等国家转着圈组成了“稀土北约”,以锱铢必较的形式开源节流。其中“矿产安全伙伴关系(MSP)”,七国集团的“可持续关键矿产联盟”和“矿产俱乐部”,印太经济框架(IPEF)、美日印澳四边机制(QUAD)、美英澳三方安全同盟(AUKUS)等小多边机制的“组队”层出不穷。

在美国国内,除了芒廷帕斯矿率先得到政府投资,特朗普还透过进出口银行拨款2亿美元给稀土开发商“RE合金”(RE Alloys)公司,加速内华达州的本土精炼厂建设。得克萨斯州的Round Top项目亦成为美国重塑稀土战略的关键。该项目由美国稀土公司运营,在16种不同元素中预估出13万吨稀土储量,旨在到2027年满足美国国内20%的稀土需求。

另外,美国稀土公司还在俄克拉荷马州建造了一座价值1亿美元的磁体生产设施,预计每年可加工2000吨稀土材料。

美国稀土公司首席执行官约书亚·巴拉德/视频截图

然而,至少十年之内,“花样翻新”的“稀土北约”联盟,和美国本土“自力更生”建设,“抱团还取不了暖”,不能真正解决美国的稀土需求。

从目前的情况看,两方面都有很直观的障碍。

美国国内唯一有生产能力的芒廷帕斯矿,资金上入不敷出。2024—2025年度持续亏损,其生产成本大部分时间远高于市场售价,导致利润空间极度狭窄,自己缺乏造血能力,长期将侵蚀公司的独立发展势头。

而且,芒廷帕斯矿技术落后。2024年钕硼铁磁体产量仅1300吨,远低于市场预期,根本原因在于未能突破连续生产流程的技术瓶颈。

在美国境外,由于没有重稀土磁体的替代技术的潜在突破,中国以外地区的富矿国家,比如澳大利亚、加拿大,根本未能出现稀土磁体产能的大规模扩张。

至于完全靠海外供应链的日本,搞不好还要“赔了夫人又折兵”。

本来,日本的如意算盘是通过向美国提供稀土,获得经济(美国市场和关税优惠)、安全(同盟承诺)上的回报,高市早苗甚至称之为“新黄金时代”。

但是,一旦美国本土产能不足,要求各位盟友尤其是日本扩大供应,那么日本就只能满地球寻找额外的原材料、或者挤压本土制造业的需求空间——自己豁出去过苦日子,而“美国的回报”就只好指望特朗普“良心发现”了。

订阅后可查看全文(剩余80%)