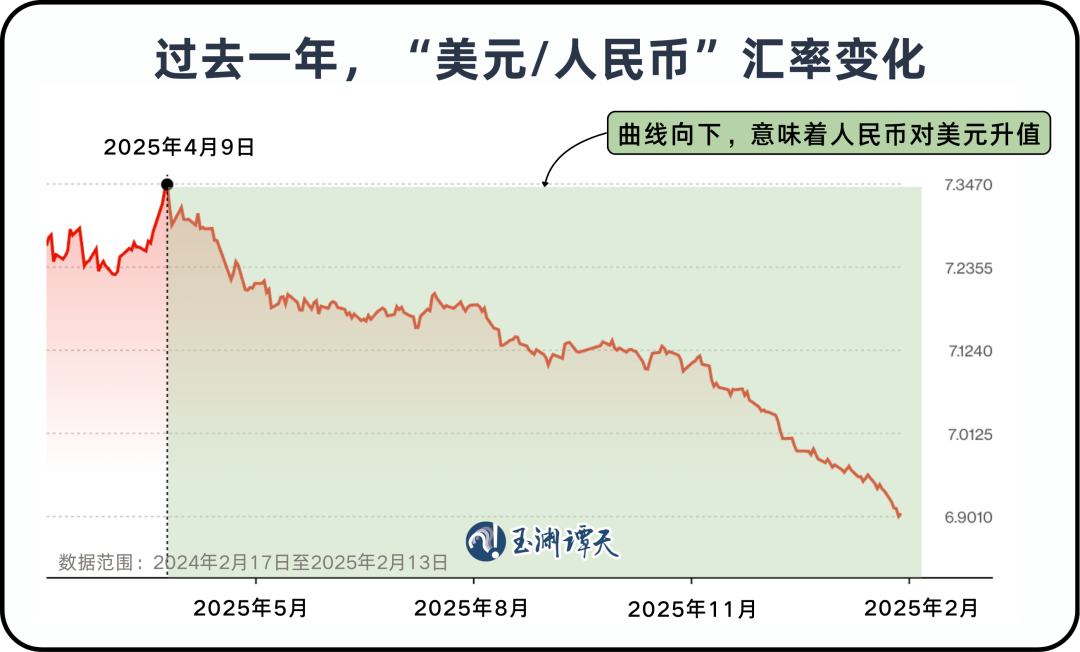

人民币汇率突破新关口。

2月12日,离岸、在岸人民币兑美元升破6.9关口,创2023年5月4日以来33个月最高纪录。

汇率波动本属正常,但一些国家却把对华货物贸易逆差归咎于“低估的人民币汇率”。在这种指责声中,某些国家开始急迫呼吁,中国应加快人民币升值的节奏,当前升值速度还远远不够。

这类论调往往有两层预设,一是将汇率波动暗示为中国“可控的操作”,二是把人民币升值直接等同于削弱中国出口的手段。

显然,事实并非如此。我们知道,汇率既是市场情绪的反映,也受经济基本面的影响。站在新春伊始,我们更需要清楚一件事,这轮人民币升到“6字头”,到底意味着什么?

市场对中国的语气已经变了

要回答这个问题,不妨先听听市场的声音:

近来,许多国际机构在发布新一年的资产配置建议时,对人民币相关资产的讨论已经从“要不要配置人民币资产”,切换到了“哪些中国资产值得持有”。

这种转变,本身就能揭示人民币升值的关键逻辑。其中一个背景,是美元自身在走弱。

2025年以来,美元指数在多个时间段明显下跌,整体走势处于近年来较弱的状态。

背后一个原因,是美联储持续降息削弱了美元资产的利率优势,也压低了美元的回报预期,为人民币相对走强创造了条件。2025年,美联储年内一共降息3次,每次25个基点,总计75个基点。

与此同时,美国财政赤字扩张、债务规模攀升,叠加贸易政策不确定性指数仍处于高位,美元信用基础受到侵蚀。

接下来,哪怕美元汇率出现阶段性反弹,但要恢复持续的强势走势,至少要在基本面、利差和全球信心三方面同时改善。而目前来看,这些条件仍未完全具备。

但仅用“美元走弱”并不足以解释人民币这一轮升值的节奏。观察人民币兑美元汇率走势,可以发现一个关键时间节点——2025年4月9日。

4月9日之前,人民币走势并不明显,有升有降,波动性较高。

9日之后,人民币突然扭转此前偏弱势头,开始持续升值。

这个节点,与中美贸易摩擦升级的时间点高度重合。4月10日,中国对美国所谓“对等关税”的反制措施正式生效。当天,美国将对华关税推高至145%,中方随后予以反制。

按常理,贸易摩擦升级往往意味着不确定性上升,汇率更可能承压。但这一次,人民币的走势却反过来了。人民币不仅没有走弱,反而扭转此前偏弱势头,开始持续升值。

复旦大学国际金融研究中心主任杨长江分析,其中一个原因是外部对中国经济的预期发生了变化。

2025年初,由于美国的关税威胁,国际市场曾有过对中国经济的疑虑。对于中国能否扛住外部压力这个问题,市场一度信心不足。这种预期在相当长一段时间内影响了人民币汇率走势。

但随着中国反制态度更坚决,尤其在4月,中国成为全球第一个反制美国所谓“对等关税”的国家之后,市场预期便开始从担忧转向信任。

换句话说,美元走弱提供了外部环境,而4月之后市场预期的进一步变化,影响了人民币升值的具体节奏。

同时,还有三点现实因素在起作用。

第一,宏观政策部署预留了空间。2024年的中央政治局会议就已预判2025年可能出现的外部冲击,在当时便提出要“加强超常规逆周期调节”,做足准备应对各种情况。回看整个2025年,中国经济运行实现稳中求进。

第二,汇率传导本身存在滞后效应,订单、合同与定价在短期内不会完全受汇率影响。再加上中国正在从出口终端消费品转向提供中间品,汇率变化并不会轻易让买家取消订单。

第三,产业竞争力也在增强。“反内卷”等政策引导下,中国制造业的利润空间在提升,产业结构在优化,企业抵御汇率波动的能力在增强。

诸多因素叠加,市场对中国经济的判断更趋稳定,人民币汇率也获得一定支撑。

人民币正从交易货币延伸至资产货币

这轮升值的一个特殊之处还在于,境外对人民币的需求正在增长,而且需求结构正在发生变化。人民币的使用场景在延伸。

要看清这种变化究竟发生在哪,就得先回到一个更根本的问题,国际社会对人民币的需求主要来自哪里。

可以先看看我们对人民币的规划。

在2023年10月的中央金融工作会议上,我们首次明确提出了要加快建设金融强国。建设金融强国需要一系列关键要素,其中之一,就是“拥有强大的货币,在国际贸易投资和外汇市场广泛使用,具有全球储备货币地位”。

这句话点出了国际社会对人民币需求的三个来源:

第一,国际贸易投资中的支付结算。

第二,市场中的交易与配置。

第三,全球央行的储备货币地位。

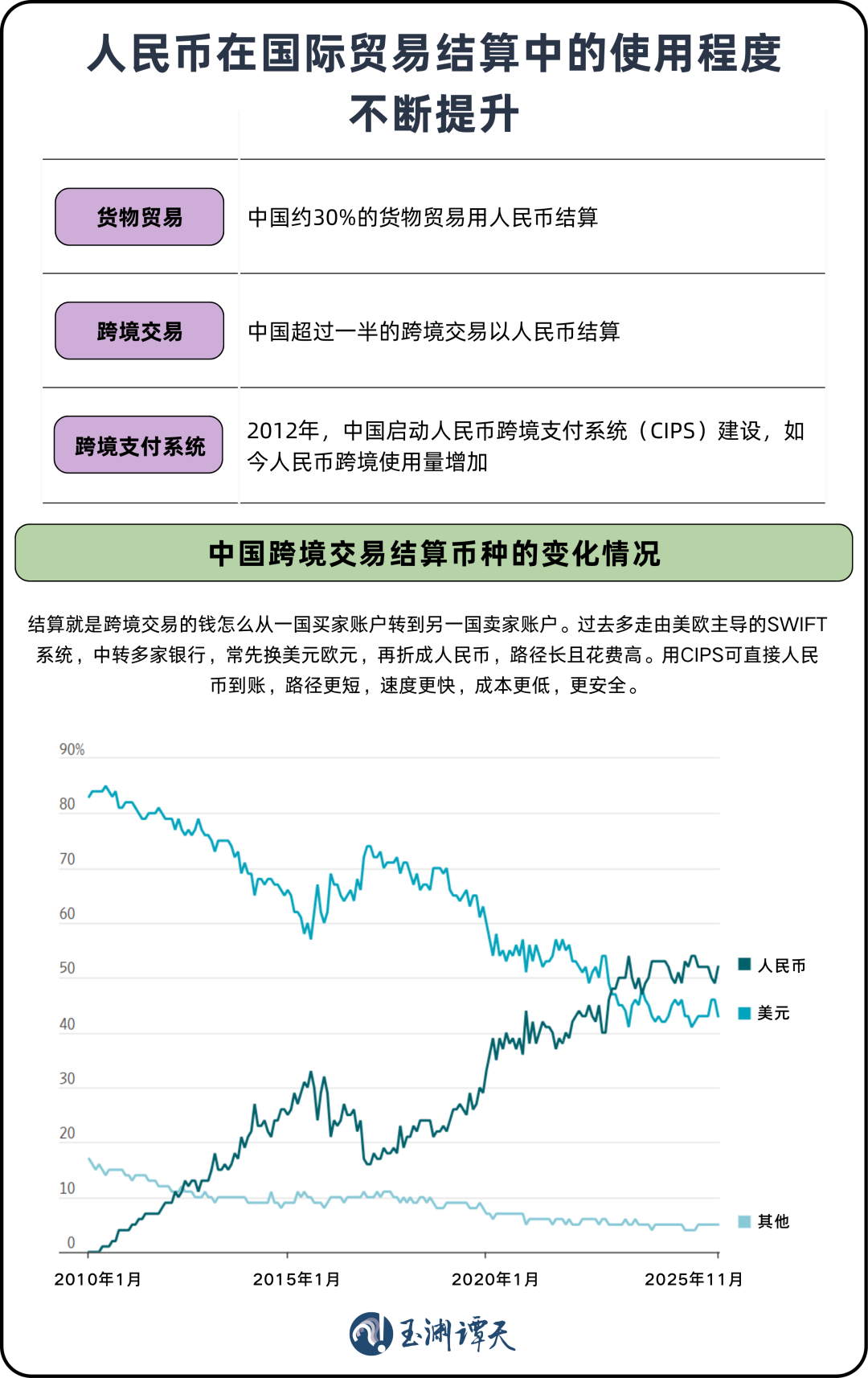

这轮升值,也说明了人民币在跨境贸易结算中的使用正在增加。

根据官方数据,约30%的中国货物贸易、超过一半的中国跨境交易正在使用人民币结算,比15年前几乎为零的水平有所提升。

这种变化尤其发生在新兴市场。在与“一带一路”沿线国家的贸易往来中,人民币结算比例提升更明显。2024年,对东盟和非洲地区的贸易结算中,人民币结算规模增速分别达到21.8%和35.9%。

一部分人民币结算也正在从欧美主导的SWIFT系统转向中国的人民币跨境支付系统CIPS。

2025年,CIPS系统的直接参与者已增至193家,间接参与者1573家,业务可覆盖全球190个国家和地区。

与此同时,人民币在跨境支付中的基础设施正在加快建设。

表现之一,是中国通过海外清算银行网络,以及与全球贸易伙伴的互换机制,增强人民币在海外的可得性和可用性。中国已与超过40个国家和地区签署货币互换协议。

但相比贸易结算,当下更值得注意的变化是人民币的存在感在上升。

一方面,境外投资者总体增持人民币相关资产。

到2025年三季度末,境外持有人民币资产规模增至10.42万亿元,创下近43个月新高。目前,境外投资者持有中国股票的市值超过3.5万亿元,已经是中国股市的重要参与力量。

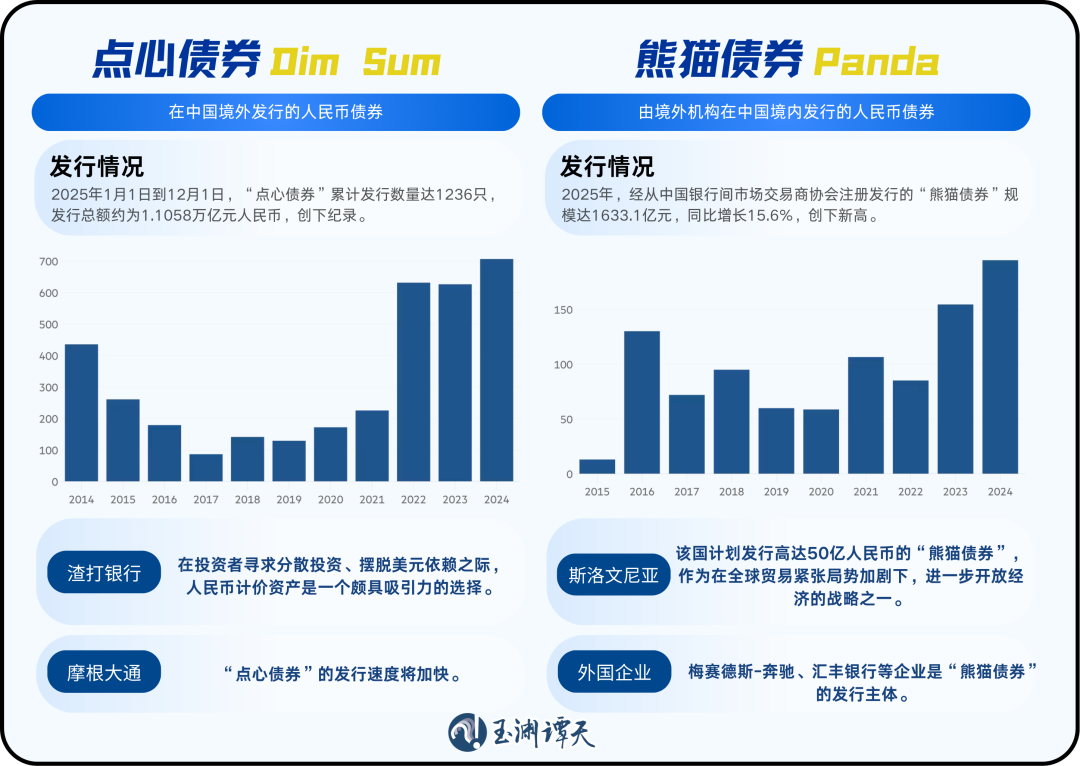

另一方面,更多发行人开始把人民币当作可选的融资货币。

2025年,中国的境外融资工具,“点心债券”和“熊猫债券”的发行主体也有了延伸。

这是两种典型的人民币融资形式。“点心债券”是指在境外发行的人民币债券,而“熊猫债券”则是境外主体在国内发行的人民币债券。

近年来,市场主体以多种方式使用人民币进行融资。

虽然这两个市场的总体规模仍有进一步扩展的空间,但这种变化本身就是人民币国际化进程的信号。

因为在过去很长一段时间,我们谈人民币国际化,更多聚焦的是第一层,也就是贸易投资。但我们现在谈人民币国际化,已经可以从贸易结算,谈到多种方面了。

一个积极信号是,人民币国际需求的第三个来源——其作为外汇储备货币的比重也在上升。

越来越多的国家也在考虑把人民币作为多元化储备货币的一部分。

谭主此前也分析过,虽然人民币在全球储备货币体系中占比仍不算高,但变化正在发生。各国央行正在优化自己的储备结构,增持黄金、增持人民币,本质上是在推进储备资产多元化。

当下,外部环境在变,美元信用动摇;货币地位在变,多元货币在替代美元地位。

回到最初的问题。人民币升到“6字头”,到底意味着什么?

未来汇率仍可能波动,但至少从目前的走势看,人民币正在被更多当作一种可以交易、可以配置、也可以融资的货币。

在这个变化加深的过程中,我们肯定还会遇到挑战。

但正如我们看到的那样,只要我们修好内功,只要我们的经济有韧性,就没有什么坎是跨不过去的。

也正是在这个意义上,我们也可以说,人民币正在站上一个新的起点。

订阅后可查看全文(剩余80%)